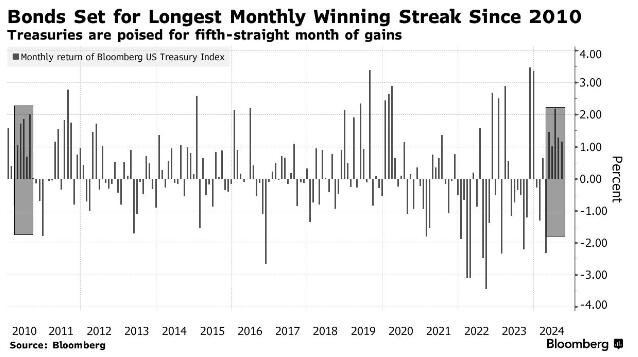

财联社9月30日讯(编辑 潇湘)随着美联储力求经济实现软着陆之际,可能在今年累计降息100个基点,美国国债当前也正水涨船高——极有希望创下14年来最长的月线连涨纪录。

根据彭博美国国债总回报指数,9月迄今美国国债已为投资者带来了1.2%的回报,势将迎来连续第五个月的上涨,这将是2010年以来最长的涨势。该指数自4月底以来便持续走高,今年的涨幅已扩大至3.8%,过去12个月的涨幅接近10%。

AXA Investment Managers核心投资首席投资官Chris Iggo和首席经济学家Gilles Moec写道,“债券市场尤其迎来了强劲的回报。这些收益反映了央行利率预期的积极转变。”

债市的涨势得益于美联储备受期待的降息周期。过去几个月来,交易员和官员们不断从经济数据中寻找线索,以确定联储应在何时、以何种幅度将借贷成本从约二十年的高位下调。

上周,美联储决策者们终于兑现了他们的承诺,将利率下调了50个基点,并预期年内还会进一步下调类似的幅度,这激起了交易员们对未来进一步降息的预期。

从各期限美债收益率来看,对美联储政策最为敏感的两年期债券收益率,已从今年4月底的峰值5.04%暴跌147个基点至3.57%。在曲线的更长端,10年期美债收益率自4月底以来也已下降了约95个基点,上周五降至了3.75%,接近2024年的最低点。

这一变化帮助美债收益率曲线的一个重要部分在9月份结束倒挂回归了常态——美国两年期国债收益率重新降至了10年期美债收益率之下,因为交易员们对本月的超大规模降息建立了押注。上周,美债收益率曲线的陡峭程度创下了2022年年中以来之最。

尽管如此,美联储未来降息规模的不确定性依然存在,而美债当前的反弹也面临着市场上过于拥挤的看涨仓位的考验。

Axa的Iggo和Moec警告说,鉴于目前的市场定价与大多数观察家所认为的本轮周期的终端利率水平相吻合,固定收益资产的涨幅将在年底趋于缓和。

花旗策略师Edward Acton在一份报告中也写道,月末和季末的压力,以及迫在眉睫的美国大选,也增加了投资组合经理们的焦虑,他们看到了交易波动的风险。此外,据纽约联储的两位研究员称,每个月的最后一天已成为美债最繁忙的交易时段。

从消息面看,随着日历即将从9月翻到10月,未来一周的全球金融市场将再度面临不少关键风险事件的考验。

其中,美联储主席将于当地时间周一(北京时间周二凌晨1点)在全美商业经济协会会议上讨论美国经济前景,其表态很可能会谈及对当前货币政策的看法,无疑值得投资者密切留意。

本周五公布的9月非农就业报告也料将成为交易员关注的焦点。在非农数据出炉前,本周市场还将迎来美国最新职位空缺数据、小非农ADP报告以及ISM制造业和服务业就业指数等关键劳动力市场指标的发布。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069